Besondere kreativ sind Finanzinstitute bei der Emission der sog. Zertifikate. Dabei handelt es sich vom Typ zunächst einmal um eine Art von Schuldverschreibung bzw. eine Anleihe.

Zertifikate zählen zu den sog. Derivativen, also den aus Aktien und klassischen Anleihen „abgeleiteten“ Finanzinstrumenten. Im Vergleich zu den Optionsscheinen weisen Zertifikate nicht die üblichen Nachteile von Derivaten wie z.B. die Hebelwirkung, Basispreis und vor allem das Aufgeld auf.

Im Gegensatz zu einer klassischen Schuldverschreibung oder Anleihe [Details dazu siehe hier] erfolgt bei Zertifikaten keine laufende Zinszahlung an den Käufer des Zertifikates. Vielmehr erhält der Anleger am Ende der vereinbarten Laufzeit und bei Erreichen einer bei Emissionsbeginn festgelegten Bedingung eine bestimmte Prämie, meist direkt in Geld ausgedrückt, direkt überweisen. Diese Form nennt man auch Bonuszertifikat. Zertifikate werden an den deutschen Börsen, vor allem an der EUWAX in Stuttgart gehandelt.

Zertifikate werden meist von Banken herausgegeben (emittiert), welche ihren großen Aktienbestand als Grundlage zur Ausgabe von Zertifikaten nutzen. Daher existiert für den Anleger ein gewissen Bonitätsrisiko, da die Gefahr besteht, dass der Emittent am Laufzeitende seine finanziellen Verpflichtungen nicht nachkommt. Genau dies führte bei vielen tausend Anlegern zu Verlusten, als die US-Amerikanische Bank Lehman Brothers Insolvenz anmeldete.

Laufzeit

Üblicherweise haben Zertifikate eine bestimmte Laufzeit, also einen bei Emission bekannten Fälligkeitszeitpunkt. Allerdings gibt es auch „Endloszertifikate“ ohne feste Laufzeit, wobei der Emittent allerdings ein Kündigungsrecht hat. Eine Besonderheit sind die sog. „Rolling Zertifikate„: Diese – vielfach auch „Rolling Turbos“ genannte – Zertifikate werden meist monatlich an die aktuelle Marktlage des dem Zertifikat zugrunde liegendes Basiswerts – z.B. einer Aktien oder einem Aktienindex wie dem DAX – angepasst.

Zertifikate werden in den verschiedensten Formen herausgegeben, wobei ständig Neue hinzukommen. Besonders häufig sind im deutschsprachigen Raum folgende Arten von Zertifikaten:

- Indexzertifikate

- Basketzertifikate

- Garantiezertifikate

- Hebelzertifikate

- Bonuszertifikate

- Bandbreitenzertifikate

- Discountzertifikate

- Reverse Convertible Zertifikate

Zertifikate – Geldanlagen mit Charme und Risiko

Sie erschließen privaten Investoren Investmentthemen, zu denen diese sonst nur schwerlich Zugang hätten. Um mit ihnen Gewinne zu realisieren, muss es an der Börse nicht zwangsläufig bergauf gehen. Und sie ermöglichen eine Feinjustierung des Anlageprofils gemäß der persönlichen Risikoneigung. Zertifikate haben sich längst als Alternative unter den Finanzanlagen etabliert. Wir erklären Ihnen die Unterschiede gängiger Varianten.

Der deutsche Leitindex DAX ist für viele der Inbegriff des deutschen Aktienhandels. Zahlreiche Medien präsentieren täglich seinen Punktestand. So einfach kaufen lässt sich der DAX aber nicht, schließlich handelt es sich um einen Index und nicht um ein separates Wertpapier. Der DAX spiegelt die Entwicklung der 30 größten an der Börse in Frankfurt gelisteten Aktien wider. Wer den DAX im Depot haben möchte, müsste also alle 30 Aktien erwerben, und dabei kontinuierlich das Verhältnis der Aktien so anpassen, wie es der Gewichtung im Index entspricht. Viel zu aufwändig und teuer wäre das. Doch es gibt einen Ausweg.

So ist es wohl kein Zufall, dass das erste Publikumszertifikat, das in Deutschland auf den Markt gebracht wurde, ein Indexzertifikat auf den DAX war. Es war die Konstruktion, die den DAX für jedermann handelbar gemacht und den Weg für weitere Zertifikatsarten geebnet hat. Gut zwanzig Jahre später sind Zertifikate als Anlageklasse kaum wegzudenken.

Ein Zertifikat ist eine Schuldverschreibung, die von einer Bank herausgegeben wird und dessen Rückzahlung an ein Börsengeschäft gekoppelt ist. Für das Kredithaus sind Zertifikate ein Mittel zur Refinanzierung, für die Käufer hingegen eine Möglichkeit, bestimmte Anlageideen einfach umzusetzen. Dabei erwerben sie den Basiswert, auf den sich das Zertifikat bezieht, nie selbst, sondern spekulieren lediglich auf seine Entwicklung. Allen Zertifikaten gemein ist, dass der Käufer neben dem Kursrisiko auch das Risiko tragen muss, dass die Bank Pleite macht und die Rückzahlung nicht erfüllen kann (Emittentenrisiko). Zertifikate werden auch als Strukturierte Produkte bezeichnet.

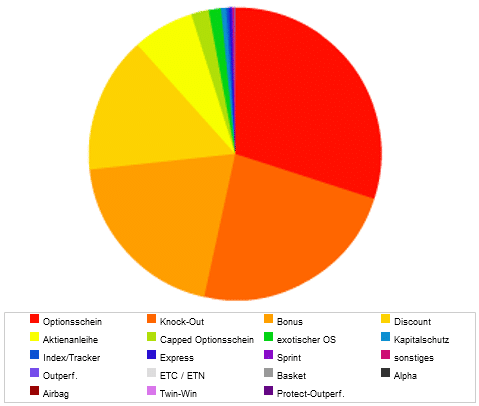

Verteilung der einzelnen Zertifkate-Arten (Grafik: Ariva)

Indexzertifikate

Indexzertifikate kommen ohne viel Schnickschnack daher. Sie bilden die Entwicklung des zugrunde liegenden Index eins zu eins ab. Beispiel: Steht der DAX bei 9.000 Punkten, kostet ein entsprechendes Zertifikat mit einem Bezugsverhältnis von 0,01 genau 90,00 Euro. Legt der Index nun auf 9500 Zähler zu, steigt der Wert des Zertifikats äquivalent auf 95,00 Euro. Dieses symmetrische Chance/Risiko-Profil wirkt auch in die andere Richtung: Fällt der DAX auf 8500 Punkte, gibt der Kurs des Zertifikats auf 85,00 Euro nach. Wichtig ist es, zu wissen, auf was für einen Index sich das jeweilige Zertifikat bezieht. Anders als bei einem Kursindex fließen bei einem Performance-Index Dividenden in den Indexstand mit ein.

Tracker-Zertifikate

Das simple Prinzip der Indexzertifikate haben die Emittenten auf andere Basiswerte übertragen. So genannte Tracker-Zertifikate ermöglichen die Investition in Rohstoffe und andere, für Anleger sonst nur schwer zugängliche Investmentobjekte. Viele Index- und Trackerzertifikate sind in der Laufzeit nicht begrenzt. Das ist bei anderen Zertifikatsarten konstruktionsbedingt anders.

Zum Beispiel bei Discountzertifikaten, die zu einer Gruppe von Produkten zählen, deren Vorteil aus Anlegersicht darin liegt, dass sie einen Teilschutz gegen Kursverluste beim Basiswert verfügen. Discountzertifikate sind beim Kauf günstiger als der Basiswert, auf den sie sich beziehen. Denn um ein klassisches Discountzertifikat anzubieten, geht die Bank im Vorwege zwei Geschäfte ein: Sie kauft den Basiswert ein, etwa eine Aktie, und parallel verkauft sie am Terminmarkt eine Call-Option auf dieses Papier. Den Erlös, den die Bank aus dem Verkauf der Option bezieht, kann sie an den Käufer des Zertifikates weitergeben.

Eine solche Call-Option stellt für denjenigen, der sie am Terminmarkt kauft, das Recht da, die Aktie später zu einem festgelegten Zeitpunkt zu einem bestimmten Preis (Strike) von der Bank zu kaufen. Hierzu eine Überlegung: Wird die Option fällig und die Aktie notiert oberhalb des Strikes, wird der Optionsinhaber seine Chance nutzen und von der Bank die Aktie zum niedrigeren, in der Option festgelegten Preis verlangen. Ohne die Aktie in der Hinterhand aber wird die Bank dem Besitzer des Zertifikats keine weitere Beteiligung an Kurssteigerungen des Basiswertes zubilligen. Daraus folgt: Discountzertifikate haben einen fixen Fälligkeitstermin, und der maximale Gewinn, den Anleger damit erzielen können, ist von vornherein begrenzt.

Mit dem Kauf eines Discountzertifikats können Anlegerinnen und Anleger innerhalb einer feststehenden Laufzeit bis zu einem fixen Höchstbetrag (Cap) von der positiven Entwicklung des Basiswertes profitieren. Wegen des beim Kauf erhaltenen Rabatts gegenüber dem Direktinvestment können mit einem Discountzertifikat schon im Seitwärtsmarkt und sogar bei leicht fallenden Kursen Gewinne realisiert werden. Verluste entstehen dann, wenn der Basiswert um einen höheren Betrag gesunken ist als dem Zertifkatekäufer beim Einstieg als Discount geboten wurde. Besonders in Seitwärtsmärkten können Discountzertifikate daher auftrumpfen. Neben derklassischen Variante werden verschiedene Spezifikationen des Discountzertifikats angeboten.

Bonuszertifikate

Einen Teilschutz gegen Kursverluste beim Basiswert bieten auch Bonuszertifikate. Wer ein Bonuszertifikat kauft, setzte darauf, dass der Kurs des jeweiligen Basiswertes über die gesamte Laufzeit des Zertifikats eine festgelegte Kursschwelle (Barriere) nicht erreicht oder unterschreitet. Ist diese Bedingung erfüllt, erhält der Besitzer des Zertifikats bei Fälligkeit einen festgelegten Betrag (Bonuslevel) ausbezahlt. Bei klassischen Bonuszertifikaten wird der Anleger zudem an Kurssteigerungen über das Bonuslevel hinaus beteiligt. Wird die Barriere hingegen gerissen, erfolgt die Rückzahlung am Laufzeitende entsprechend dem Kurs des Basiswertes. Im Extremfall kann das zum Totalverlust des eingesetzten Kapitals führen.

Weil die Barriere bei Auflegung des Zertifikats meist unter dem aktuellen Kurs des Basiswerts liegt, bieten Bonuszertifikate einen Risikopuffer und Gewinnchancen auch in Seitwärtsmärkten oder bei moderat sinkenden Kursen. Bonuszertifikate sind somit für alle interessant, die dem Basiswert gegenüber positiv gestimmt sind, aber nicht das unmittelbare Verlustrisiko einer Direktanlage eingehen möchten.

Die Banken finanzieren den Bonusmechanismus in der Regel unter Zuhilfenahme der auf den Basiswert während der Laufzeit ausgeschütteten Dividenden, die es ihnen ermöglichen, am Terminmarkt die notwendigen Optionen zu kaufen. Im Gegensatz zum Direktinvestment verzichten Käufer des Zertifikats also auf mögliche Dividendenzahlungen. Neben klassischen Bonuszertifikaten gibt es zahlreiche Varianten. Capped-Bonuszertifikate sind etwa durch eine Gewinnbegrenzung gekennzeichnet. Bei Bonus-Pro-Zertifikaten wiederum ist die Periode, während der das Verletzen der Barriere dazu führt, dass der Anleger den Anspruch auf den Bonus verliert, auf einen bestimmten Zeitraum vor Ende der Laufzeit begrenzt.

Expresszertifikate

Zu den bekanntesten Zertifikatearten zählen auch Expresszertifikate. Das Grundprinzip: An festgelegten Stichtagen während der Laufzeit wird der Kurs des Basiswertes mit einer Tilgungsschwelle verglichen. Oft liegt diese bei 100 Prozent des Kurses bei Emission. Notiert der Basiswert auf oder oberhalb der Schwelle, wird das Zertifikat vorzeitig zum Nennwert zurückbezahlt – plus eines zusätzlichen Kupons. Wenn der Basiswert darunter notiert, läuft das Zertifikat bis zum nächsten Stichtag weiter. Sollte auch am letzten Stichtag die Tilgungsschwelle nicht erreicht werden, haben viele Expresszertifikate einen Sicherheitspuffer eingebaut: Der Anleger bekommt den Nennwert in voller Höhe zurück, wenn der Basiswert oberhalb einer festgelegten Barriere notiert. Erst bei Kursen darunter entstehen Verluste. Dieses Grundprinzip lässt sich nahezu beliebig variieren, was die Vergleichbarkeit der Angebote stark erschwert.

Kapitalschutzzertifikate

Kapitalschutzzertifikate wurden noch vor kurzem auch als Garantiezertifikate bezeichnet. In der klassischen Variante hat der Anleger die Chance, von einer positiven Entwicklung des Basiswertes zu profitieren, bekommt am Ende der Laufzeit aber mindestens den Nennwert des Papiers vom Emittenten zurückgezahlt. Achtung: Dieser Kapitalschutz gilt nur bei Fälligkeit, während der Laufzeit notieren Kapitalschutzzertifikate nicht selten unter Nennwert.

Der Kapitalschutz wird dadurch möglich, dass die Bank einen großen Teil vom Nennwert des Zertifikates in einer abgezinsten Anleihe (Zero-Bond) anlegt, und zwar genau so viel, wie nötig ist, um damit am Ende der Laufzeit wieder exakt den Nennwert herauszubekommen. Mit dem Rest des Geldes kauft die Bank Optionen auf den Basiswert des Zertifikates ein, die dann vorteilhaft werden, wenn der Basiswert bei Fälligkeit an Wert gewonnen hat. Hierdurch kann der Zertifikatekäufer an einer positiven Kursentwicklung des Basiswertes beteiligt werden.

Die mögliche Teilhabe an Kursgewinnen hat ihre Grenze. Die Bank kann nur einen kleinen Teil des Nennwertes in Optionsscheine investieren. Wie viel, das ist von verschiedenen Faktoren abhängig. Eine Möglichkeit, den Partizipationsgrad zu steigern, besteht darin, nicht die den vollen Nennwert bei Fälligkeit des Produktes zu garantieren, sondern nur einen Prozentanteil. Gestaltungsspielraum haben die Banken auch bei der Performance-Komponente. So richtet sich die Rückzahlung längst nicht immer nach dem Kurs des Basiswertes bei Fälligkeit des Zertifikates. Oft wird ein arithmetischer Durchschnitt des Kurses zu verschiedenen Zeitpunkten während der Laufzeit als Maßstab herangezogen.

Sprint-Zertifikate

Wesentlich seltener als die bisher vorgestellten Zertifikatearten werden Sprint-Zertifikate angeboten. Sie bieten dem Anleger die Chance, innerhalb einer festgelegten Bandbreite seine Kursgewinne im Vergleich zur Direktanlage zu verdoppeln. Aufgrund ihrer Konstruktion können Sprinter in Börsenphasen mit nur leichter Aufwärtstendenz eine interessante Alternative sein. Warum das so ist, zeigt ein Beispiel. Basiswert soll dabei eine beliebige Aktie sein. Das Sprint-Zertifikat hat eine Laufzeit von einem Jahr, einen Startkurs von 100 Euro und einen Zielkurs von 120 Euro. Start- und Zielkurs bestimmen die Bandbreite, innerhalb derer der Anleger doppelte Kursgewinne erreichen kann.

Bei Fälligkeit können sich nun verschiedene Situationen ergeben. Liegt der Kurs innerhalb der Bandbreite, ist der Kursgewinn des Zertifikats doppelt so groß wie der des Direktinvestments. Bei einem Aktienkurs von 120 Euro hat das Zertifikat seine maximale Kursrendite erreicht. Diese beträgt nicht bloß 20 Prozent wie beim Direktinvestment in die Aktie, sondern liegt angesichts der doppelten Partizipation bei 40 Prozent. Die doppelte Teilhabe ist der Grund dafür, dass das Zertifikat bei Fälligkeit auch dann noch in Punkto Kursgewinn vorteilhaft gegenüber dem Direktinvestment ist, wenn der Kurs zum Fälligkeitstermin leicht über dem Zielkurs liegt. Erst, wenn die Aktie bei Fälligkeit mehr als 140 Euro kostet, wäre mit dem Kauf der Aktie ein größerer Kursgewinn realisiert worden. Bei einer negativen Kursentwicklung ist der Verlust für den Anleger der gleiche wie beim Direktinvestment.

Um den Vorteil des Zertifikats gegebenenfalls möglichst gut nutzen zu können, sollten die Anleger darauf achten, ein Sprint-Zertifikat zu wählen, bei dem der aktuelle Aktienkurs nicht weit über dem Startkurs liegt. Geringe Kursrückgänge bis zu dem Niveau des Startkurses würden ihn doppelt treffen – erst darunter beginnt der 1:1 Verlust entsprechend dem Direktinvestment.

Outperformance-Zertifikate

Zum Abschluss noch ein Blick auf Outperformance-Zertifikate. Verglichen mit dem Direktinvestment versprechen sie eine überdurchschnittliche Partizipation an Kursgewinnen. Der Anleger verzichtet zugunsten der Bank auf Dividendenerlöse beim Basiswert. Im Gegenzug wird ihm die überproportionale Teilhabe an dessen Wertsteigerungen eingeräumt. Technisch löst die Bank diese Aufgabe, indem sie für das Zertifikat nicht nur in den Basiswert selbst investiert, sondern zusätzlich mit Hilfe der Dividendenzahlung noch Call-Optionen auf das Papier einkauft.

Wie hoch der Faktor konkret ist, mit dem der Anleger an der Wertsteigerung partizipiert, wird bei Emission festgeschrieben (Partizipationsrate). Grundsätzlich gilt: Je höher die (erwartete) Dividende, desto mehr Calls kann die Bank kaufen, umso höher ist die Gewinnchance mit dem Zertifikat. Dem entgegen wirkt die Volatilität: Je häufiger und intensiver der Kurs des Basiswertes schwankt, je volatiler die Aktie also ist, umso riskanter ist sie und umso mehr muss für eine Option bezahlt werden.

Wer das Outperformance-Zertifikat nicht gleich bei Emission, sondern erst später kauft, sollte darauf achten, dass der Kurs des Basiswertes nicht schon weit über dem Ausgangswert liegt. Denn sinkt der Kurs in der Folgezeit wieder, wirkt der Hebelmechanismus des Zertifikates bis zur Höhe des Ausgangsniveaus in entgegen gesetzte Richtung. Um dem Wunsch nach Sicherheit nachzukommen und möglichen Verlusten vorzubeugen, statten viele Banken Outperformance-Zertifikate zusätzlich mit Kapitalschutz-Mechanismen aus.

Die Beispiele zeigen die enorme Vielfalt an Produkten auf dem Zertifikatemarkt. Interessierte sollten nur Produkte kaufen, deren Funktionsweise sie verstehen. Ein Vergleich verschiedener Angebote ist unbedingt ratsam, wobei Investoren stets auch die Bonität der herausgebenden Bank beachten sollten.